Der Cashflow definiert sich als Saldo der betrieblichen Ein- und Auszahlungen innerhalb eines bestimmten Zeitraumes. Je höher der Cashflow, desto höher ist der Zahlungsmittelüberschuss und damit die Liquidität. Somit gilt er als wichtiger Indikator zur Bewertung der Finanzkraft eines Unternehmens. Analysen mit dem Ziel der Verbesserung des Cashflows sollten daher in keinem Finanzreporting fehlen. In diesem Blogbeitrag „Keine Angst vor Cashflow-Cockpits“ erfahren Sie anhand eines Praxisbeispiels, welche Kennzahlen für ein Cashflow-Cockpit benötigt werden, was sie bedeuten, wie sie wirken und wie die komplexen Wechselwirkungen leicht verständlich dargestellt werden.

Cashflow-Optimierung

Der Cashflow gilt als ein wichtiger Indikator für die Zahlungskraft eines Unternehmens. Er definiert sich als Saldo aus Erträgen und Aufwendungen, die nicht nur erfolgswirksam, sondern auch zahlungswirksam sind, also in derselben Periode zu Einzahlungen oder Auszahlungen führen. Zur Optimierung des Cashflows kommt somit dem Faktor „Zeit“ eine wichtige Rolle zu.

Wenn es beispielsweise gelingt, die Laufzeit von Verbindlichkeiten zu erhöhen oder die Laufzeit von Forderungen zu reduzieren, so erhöht sich der Cashflow durch die Freisetzung von Kapital. Man spricht hier auch vom sogenannten „Working Capital Management“. Es zielt darauf ab, Kapital, welches für den Geschäftsprozess erforderlich ist, möglichst kurzfristig zu binden. Die Spitzenkennzahl zur Beurteilung der Kapitalbindungsdauer sind die sogenannten Days Working Capital (DWC). Die Einflussfaktoren, aus denen sich die DWC ableiten, sind im Folgenden beschrieben.

Kennzahlen

Die folgenden Kennzahlen gehören zu den am häufigsten in der Praxis verwendeten Kriterien im Working Capital Management. Sie können nicht nur innerhalb eines Unternehmens, sondern auch im Rahmen eines Benchmarking mit Wettbewerbern verwendet werden.

Days Inventory Held

Die sogenannten „Days Inventory Held (DIH)“ repräsentieren die durchschnittliche Verweildauer (in Kalendertagen) des Vorratsbestands oder mit anderen Worten ausgedrückt den Zeitraum der Kapitalbindung in den Vorräten (Waren- und Dienstleistungsbestand). Je kleiner die DIH sind, desto schneller schlagen sich die Vorräte um und desto schneller werden sie fakturiert. Somit gilt es, auf eine zügige Fertigstellung, Auslieferung, Abnahme und Fakturierung der gelagerten Handelswaren und erbrachten Dienstleistungen hinzuwirken.

Die DIH werden als Verhältnis des Vorratsbestands am Monatsende zum durchschnittlichen Tages-Bruttoumsatz des Monats (oder auch zum Durchschnitt der letzen drei Monate) ermittelt.

Days Sales Outstanding

Die sogenannten „Days Sales Outstanding (DSO)“ beschreiben die durchschnittliche Laufzeit der Forderungen (aus Lieferungen und Leistungen) ausgedrückt in Tagen. Anders ausgedrückt entspricht dies der Zeitspanne zwischen Rechnungsstellung und tatsächlichem Zahlungseingang. Je geringer die DSO sind, desto schneller sammelt das Unternehmen seine Forderungen ein. Dies kann beispielsweise dadurch bewirkt werden, indem den Kunden kurze Zahlungsziele eingeräumt werden und auf pünktliche Bezahlung hingewirkt wird.

Die DSO werden als Verhältnis der ausstehenden Forderungen aus Lieferungen und Leistungen (Debitoren) zum durchschnittlichen Tages-Bruttoumsatz des Monats (oder auch zum durchschnittlichen Tages-Bruttoumsatz eines Zeitintervalls von mehreren Monaten) ermittelt. Es gilt also, das Zahlungsziel und den Zahlungsverzug möglichst zu minimieren.

Zahlungsziel und Zahlungsverzug

Das Zahlungsziel entspricht der Zeitspanne zwischen Rechnungsstellung und Rechnungsfälligkeit (erwarteter Zahlungseingang). Wie oben beschrieben gilt es, dies möglich kurzfristig zu gestalten. Denn je kürzer das Zahlungsziel ist, desto früher kann der Zahlungseingang erwartet werden.

Das Zahlungsziel ergibt sich aus dem Verhältnis der (noch) nicht fälligen Forderungen aus Lieferungen und Leistungen am Monatsende zum durchschnittlichen Tages-Bruttoumsatz des Monats (oder zum Durchschnitt der zurückliegenden 3 Monate).

Der Zahlungsverzug definiert sich als durchschnittliche Überschreitung (in Kalendertagen) der vereinbarten Zahlungsfrist bei Forderungen aus Lieferungen und Leistungen (Debitoren). Er repräsentiert somit die Zeitspanne zwischen Rechnungsfälligkeit (erwartetem Zahlungseingang) und tatsächlichem Zahlungseingang. Auch diesen gilt es zu minimieren. Denn ein möglichst niedriger Zahlungsverzug führt automatisch zum schnelleren Zahlungseingang überfälliger Forderungen.

Zwischen den Kennzahlen DSO, Zahlungsziel und Zahlungsverzug besteht folgender Zusammenhang:

| DSO = Zahlungsziel + Zahlungsverzug |

Days Payables Outstanding

Die „Days Payables Outstanding (DPO)“ drücken die durchschnittliche Laufzeit (in Kalendertagen) der Verbindlichkeiten (aus Lieferungen und Leistungen) aus. Sie entsprechen somit der Zeitdauer der erhaltenen Finanzierung durch Lieferanten zwischen Eingang der Lieferantenrechnung und deren Bezahlung. Tendenziell sollten die DPO möglichst hoch sein. Denn je höher die DPO, desto länger werden die Einkäufe des Unternehmens durch die Lieferantenseite vorfinanziert.

Die DPO werden als Verhältnis der ausstehenden Verbindlichkeiten aus Lieferungen und Leistungen (Kreditoren) am Monatsende zum durchschnittlichen Tages-Bruttoumsatz des Monats (oder zum Durchschnitt der letzten 3 Monate) berechnet.

Days Working Capital

Verbindet man die zuvor genannten Kennzahlen DSO, DIH und DPO miteinander, ergibt sich der Gesamteinfluss auf die Liquidität des Unternehmens. Dieser wird wie folgt ermittelt:

| DWC = DIH + DSO – DPO |

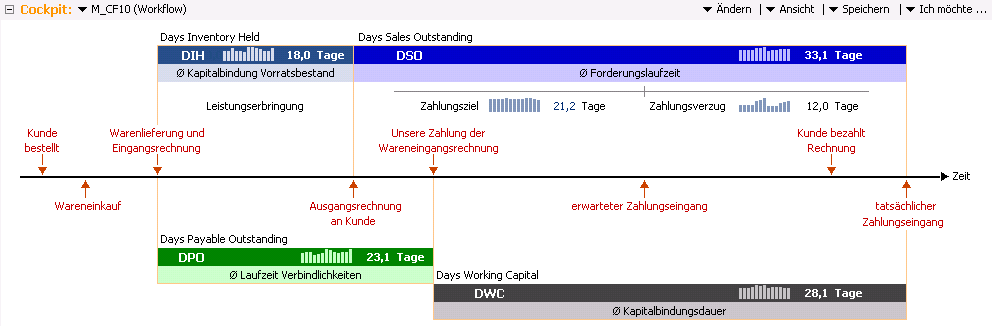

Die „Days Working Capital (DWC)“ drücken die durchschnittliche Kapitalbindungsdauer (in Kalendertagen) im Geschäftsprozess aus. Durch die Wirkungszusammenhänge der Variablen DSO, DIH und DPO und deren jeweiliger Optimierungsstrategie gilt, dass möglichst niedrige DWC positiv auf den Cashflow wirken. Denn je kleiner die DWC, desto kürzer ist die Durchlaufzeit (Kapitalbindung) des Nettoumlaufvermögens und damit die Zeitspanne zwischen Zahlungsausgang (an Lieferanten) und Zahlungseingang (von Kunden).

Dies lässt sich durch die Reduzierung der Forderungslaufzeit (DSO) und der Verweildauer des Vorratsbestands (DIH) sowie durch die Erhöhung der Laufzeit der Verbindlichkeiten (DPO) unmittelbar bewirken.

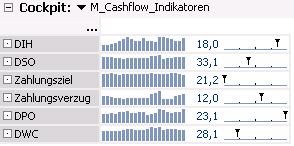

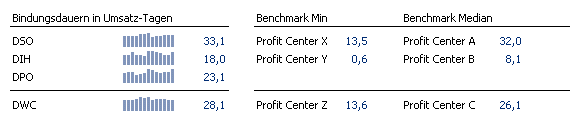

Die folgende Pivottabelle zeigt die genannten Kennzahlen. Zusätzlich zum Wert der gerade betrachteten Periode empfehlen sich selbstverständlich Sparklines, um Veränderungen bzw. Tendenzen in der Entwicklung der einzelnen Kennzahlen zu erkennen und diese miteinander zu vergleichen.

Visualisierung

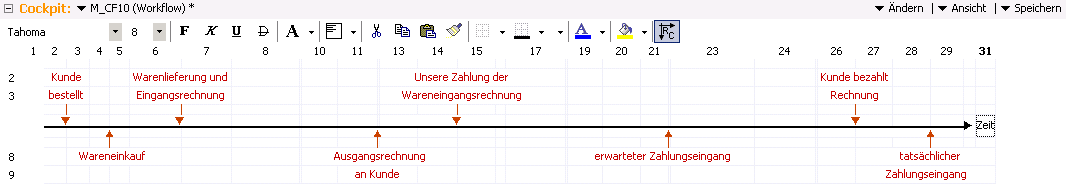

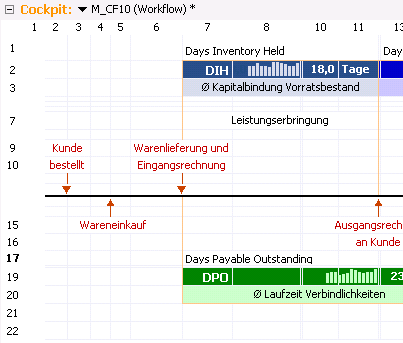

Die obige Pivottabelle liefert zweifellos den Grundstoff für ein Cashflow-Cockpit: das Zahlenmaterial. Was sie aber nicht liefert, sind Informationen über Bedeutung, Entstehung, Zusammenhang und Hebelwirkung der einzelnen Kennzahlen. In dem Blogbeitrag zum Thema Kennzahlensysteme im DeltaMaster wurde anhand eines ROI-Baumes gezeigt, dass mit baumartigen Darstellungen die Lesbarkeit und Interpretation komplexer Kennzahlensysteme erleichtert wird. Einen ähnlichen Ansatz wählen wir auch zur Gestaltung des Cashflow-Cockpits. Der Gestaltungsschwerpunkt liegt allerdings nicht in der Abbildung des mathematischen Rechenschemas zur Ermittlung der DWC, sondern vielmehr in der zeitlich richtigen Anordnung der einzelnen Kennzahlen hinsichtlich des Geschäftsprozesses. Von der Bestellung durch den Kunden bis zum Zahlungseingang soll ersichtlich werden, wann die einzelnen Kennzahlen erhoben werden, was sie bedeuten, wie Sie zusammenhängen, welche Hebel sie haben. Dadurch gelingt der Spagat, dass unser Cashflow-Cockpit nicht nur über Werte informiert, sondern auch die Bedeutung der Kennzahlen erklärt.

Die Idee zur Gestaltung des Cockpits besteht konkret darin, die Cashflow-Kennzahlen DIH, DSO, DPH und DWC um eine Zeitachse mit den Meilensteinen des Geschäftsprozesses herum anzuordnen.

Als Meilensteine definieren wir:

- Kunde bestellt

- Wareneinkauf

- Warenlieferung und Eingangsrechnung

- Ausgangsrechnung an Kunde

- Unsere Zahlung der Wareneingangsrechnung

- Erwarteter Zahlungseingang

- Kunde bezahlt Rechnung

- Tatsächlicher Zahlungseingang

Zunächst muss also die Achse erstellt werden. Diese lässt sich schnell und leicht mittels eines Flexreports malen. Ausgehend von einem neuen, leeren Flexreport bedarf es zunächst nur einiger Linien und etwas Text, der mit einigen wenigen Formatierungskniffen (bspw. auf gleiche Spaltenbreite rechts und linke der Markierung achten) zu den Markierungen zentriert wird.

Danach integrieren wir die Kennzahlen aus unserer Pivottabelle in das bestehende Zellraster. Hierzu können die Werte beispielsweise per Referenz auf die Master-Pivottabelle abgefragt werden. Je nach Platzbedarf für Text, Werte und Sparklines muss das bestehende Zellraster durch Einfügen weiterer Spalten und Zeilen angepasst werden. Dies bedeutet zwar viel Detailarbeit, aber es lohnt sich mit Blick auf das Ergebnis.

Hat man alle Kennzahlen integriert und alle Bereiche des Berichts formatiert, dann fehlt nur noch das Ausblenden der Zellrahmen in den Tabelleneigenschaften des Flexreports – und fertig ist das Cashflow-Cockpit.

Der Blick über den Tellerrand

Richtig spannend wird die Cashflow-Analyse, indem die eigene Performance mit der anderer Geschäftseinheiten (oder externen Marktteilnehmern) verglichen wird. Derartige Vergleiche lassen sich leicht ergänzen. Der obige Bericht könnte im Sinne eines internen Benchmarking um eine Statistik über die jeweils besten Ausprägungen oder den Median der jeweiligen Kennzahlen über alle Geschäftseinheiten hinweg ergänzt werden.

Mithilfe eines DeltaMaster Kombi-Cockpits lassen sich beide Berichtskomponenten schnell und einfach zu einem Bericht zusammenführen.

Abtauchen in die Analyse

Unser Cashflow-Cockpit ist ein DeltaMaster-Cockpit. Daher lassen sich alle in ihm befindlichen Kennzahlen per Drag-and-drop in die Analysemodule übernehmen. So könnte beispielsweise aus Sicht des gesamten Unternehmens die durchschnittlichen Days Working Capital (DWC) per Drag-and-drop in ein Ranking gezogen werden, um den jeweiligen Wert je Profi-Center zu erhalten. Damit und unter Verwendung weiterer DeltaMaster-Methoden ist der Grundstein für spannende Cashflow-Analysen gelegt. Viel Spaß bei Testen und viel Erfolg!